A FESTA DOS IPO’S JÁ COMEÇOU. VAI FICAR DE FORA?

O ano de 2020 certamente tem sido (e ainda será) um ano que marcará a história da bolsa de valores como um dos anos mais movimentados para a oferta de novas empresas no mercado, perdendo apenas para o ano de 2007, onde tivemos também um dos maiores volumes de novas aberturas de capital na bolsa.

A sigla IPO, do inglês Initial Public Offering, significa a Oferta Pública Inicial de parte do capital das empresas em bolsa de valores, ou seja, é a oportunidade de você se tornar sócio e negociar um novo ativo no mercado, muitas vezes gerando mais oportunidades e principalmente opções ao investidor.

Já não é novidade que a nossa bolsa de valores no Brasil (B3) possui em seu portfólio cerca de 400 empresas aproximadamente, sendo que pouco mais de 100 empresas possuem liquidez efetiva para negociação, isto é, negociam um valor mais expressivo diariamente. Portanto é evidente que nosso mercado é bastante restrito, quando comparado ao mercado norte americano por exemplo, que possui mais de 5000 empresas listadas.

Portanto um processo de IPO sem dúvida pode causar uma grande euforia em nosso mercado.

Somente no ano de 2020, até o momento, já foram veiculados 12 IPO’s que juntos somam um montante de captação superior a R$ 12,1 bilhões, número que já supera o ano de 2019 em aproximadamente R$ 3 bilhões, visto que em 2019 tivemos 5 IPO’s com um volume total de captação na ordem de R$ 9,8 bilhões.

Confira abaixo a lista dos IPO’s lançados em 2020 e seus respectivos volumes de captação:

| NOME DA EMPRESA | VOLUME DE CAPTAÇÃO (APROXIMADO) |

| LOJAS QUERO QUERO | R$ 2.230.000.000,00 |

| GRUPO SOMA² | R$ 1.619.999.993,70 |

| LOCAWEB | R$ 1.325.144.982,75 |

| LAVVI | R$ 1.160.000.000,00 |

| MOURA DUBEUX | R$ 1.104.867.005,00 |

| AMBIPAR | R$ 1.082.400.016,50 |

| MITRE REALTY | R$ 1.052.727.262,20 |

| PAGUE MENOS | R$ 856.000.000,00 |

| AURA 360² | R$ 784.840.860,00 |

| D1000 | R$ 478.300.000,00 |

| ESTAPAR | R$ 300.300.000,00 |

| PRINER | R$ 199.999.990,00 |

| Total Geral | R$ 12.194.580.110,15 |

Podemos dizer que o ano ainda está só começando, se formos levar em consideração a quantidade de pedidos que estão sendo veiculados na B3 e direcionados para a CVM para autorização, portanto cabe ao investidor analisar cautelosamente o motivo central que leva a empresa a buscar a abertura de seu capital.

Abaixo alguns principais pontos que você deve analisar ao participar de um IPO:

- Motivo da Captação: os motivos da captação de recursos por meio da abertura de capital podem ser os mais variados, portanto faz-se necessária uma avaliação minuciosa do investidor nesse sentido. Os principais motivos são:

- Ampliação da estrutura física e operação

- Melhoria em algum processo em andamento (investimento em tecnologia, logística, etc)

- Desenvolvimento de novos mercados (expansão do plano comercial da companhia)

- Redução do endividamento (muitas companhias podem captar dinheiro no mercado para quitar dívidas contraídas anteriormente)

- Organização da estrutura de capital da companhia (geralmente as empresas captam um recurso no mercado para reorganizar todo seu passivo e diminuir seu custo com capital de terceiros, favorecendo seu WACC – Custo Médio Ponderado de Capital)

2. Tipo da Oferta: sumariamente a oferta pode ser dividida em Oferta Primária e Oferta Secundária, e as companhias decidem qual percentual de distribuição do volume captado para cada uma das classes, conforme abaixo:

- Oferta Primária: o volume de captação é direcionado para o caixa da companhia, fazendo com que ela possa investir em seu desenvolvimento ou melhorar algum processo de gestão de capital, operacional, etc.

- Oferta Secundária: o volume de captação é destinado aos atuais sócios e controladores da companhia, que decidem por vender sua participação. É importante verificar esse aspecto pois certamente se o volume da oferta secundária for muito superior ao volume da oferta primária e/ou representar a totalidade da oferta geral, algo deve estar acontecendo na atual gestão da companhia.

3. Origem dos Recursos: no que tange ao volume de captação num processo de IPO, o capital pode vir de 03 fontes diferentes:

- Investidor de Varejo: Investidores pessoas físicas e clubes de investimento que realizam a reserva de suas ações.

- Investidor de Institucional: são os fundos de investimento, companhias seguradoras, entidades de previdência privada e demais instituições financeiras

- Investidor Estrangeiro: investidores não residentes e demais veículos internacionais.

A importância desse ponto se resume ao “poder de fogo” do investidor que fará parte da oferta bem como do grau de atratividade da oferta e das intenções da companhia em geral frente ao mercado global. Uma oferta bem equilibrada entre as 03 origens pode demonstrar sinais positivos de atratividade, já uma oferta com um percentual muito grande oriundo de um grupo específico de investidores pode ser um sinal de alerta.

MOTIVOS PARA 2020 ESTAR SENDO UM ANO PROMISSOR PARA OS IPO’S:

Certa vez em alguns de meus estudos li que: empresa que quebra é aquela que não tem caixa.

Portanto não importa se um negócio é bom ou ruim no presente, o que importa é ele ter caixa para sobreviver (aos bons e aos maus momentos) e de preferência um bom plano de negócios futuro que permita a geração de lucros no futuro.

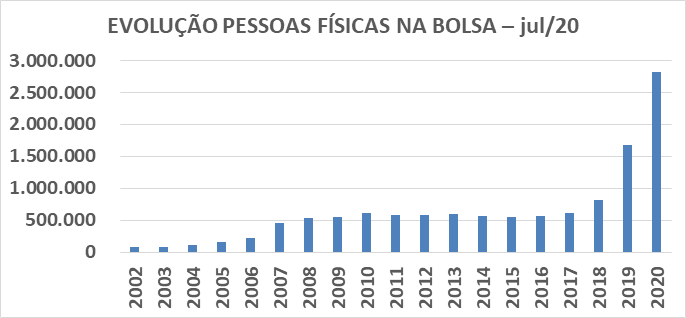

Tendo isso em vista, as companhias que entendem que precisam realizar uma captação de recursos mais expressiva nesse momento, seja pelo motivo que for, estão encontrando na Bolsa de Valores uma boa alternativa, visto que a taxa básica de juros vem caindo consecutivamente e o investidor precisa buscar por alternativas que envolvam risco para rentabilizar seu capital. Prova disso é o aumento do número de CPF’s cadastrados na bolsa em 2020, número que já representa praticamente o dobro do ano anterior. Veja abaixo a evolução histórica do número de CPF’s na bolsa:

Certamente esse é um número que anima as companhias e se projetarem no mercado de capital aberto para se capitalizarem e poderem expandir suas operações.

PRÓXIMOS IPO’S PARA FICAR DE OLHO:

Como dito acima, o ano de 2020 pode estar apenas começando no que tange a abertura de capital das empresas na bolsa de valores, levando em consideração a quantidade de pedidos que estão veiculando no mercado. Abaixo alguns dos mais esperados pelos investidores:

- LOJAS HAVAN: a rede varejista do sul do Brasil apresentou um plano ambicioso de captação ao mercado bem como um plano de expansão com intenções bilionárias, que poderia projetar a rede ao posto de 2º maior varejista do país, perdendo apenas para a famosa Magazine Luiza.

- PET CENTER: mais uma empresa do varejo do segmento de Pets promete movimentar no mercado uma oferta de aproximadamente R$ 2 bilhões. Vale a pena a análise detalhada do prospecto da empresa, que aparenta ser um negócio “bom para cachorro”.

- CURY CONSTRUTORA: Fundada em 07 de maio de 1963, a Cury Construtora desenvolve edifícios comerciais, residenciais, condomínios de casas e conjuntos habitacionais com qualidade certificada pelo ISO-9001/2008, Cury passou a ser Cury Construtora e Incorporadora S.A., fruto de uma joint-venture entre Cyrela Brazil Realty e Cury Empreendimentos. Seu IPO projeta uma captação em torno de R$ 1,3 bilhão

A lista ainda contempla nomes como CAIXA SEGURIDADE, BANCO VOTORANTIM, além de outras empresas do setor de CONSTRUÇÃO CIVIL e VAREJO.

Nesse momento, o que o investidor precisa é conter a euforia, analisar friamente os prospectos (documentos emitidos pela empresa para explicar detalhadamente a oferta) e tomar decisões racionais para que minimize os riscos de se deixar levar por uma história que, na maioria das vezes é muito bem contada, mas na prática pode não ser tudo isso.

Até a próxima.