03 FORMAS DE GERENCIAR SEU PORTIFÓLIO

Diferente do futebol, tênis, natação, e outros, investir não é um esporte. Muitos podem até gostar da “emoção” de ver suas ações subirem e caírem ao longo do dia e sentirem o “friozinho na barriga” de ganhar dinheiro por alguns instantes, e se você se encaixa na descrição sugiro rever seus objetivos e se eles forem exatamente como descritos a minha dica é: procure um cassino.

Supondo que vivemos em um mundo perfeito onde os investidores agem com diligência e responsabilidade, estudando os ativos que irão investir com cuidado, estabelecendo bem seus objetivos de curto, médio e longo prazo, a pergunta que fica é:

“Qual a melhor forma de gerenciar minha carteira de investimentos? ”

Acompanhe esse artigo até o final que irei procurar esclarecer essa questão independente do perfil do investidor, conhecimento ou disponibilidade de tempo.

PRIMEIRO VAMOS FALAR SOBRE O PERFIL DO INVESTIDOR

Para que o investidor desenvolva um modelo eficiente de alocação, determinando as classes de ativos, os ativos em si e seus respectivos percentuais de participação, é necessário que ele considere alguns pontos:

- NÍVEL DE TOLERÂNCIA A RISCO: o nível de tolerância é medido através do balanceamento entre CAPACIDADE e DISPOSIÇÃO, sendo:

Capacidade – nível de poupança que o investidor possui, ou seja, percentual de suas receitas que pode ser direcionado para sua carteira (logicamente, quanto maior o nível de poupança, maior sua capacidade)

Disposição – é o quanto o investidor possui “estômago” e interesse de tomar risco, ver seus ativos oscilarem negativamente 10% num único dia, lhe causa medo ou é natural? Se isso ocorrer, conseguirá dormir tranquilamente? Acompanhar as cotações de seus ativos lhe traz inquietude, ansiedade ou lhe soa como algo tranquilo? Nesse caso, assim como no item acima, quanto maior seu equilíbrio emocional (vamos chamar assim ok?! Mas podem existir outras definições), maior sua disposição.

- NÍVEL DE SOFISTICAÇÃO: o investidor deve ter ciência de quais instrumentos deseja utilizar para acessar algum investimento específico, sabendo que existem diversas alternativas, qual aquela que melhor se encaixa com sua realidade?

Um exemplo disso seria um investidor que quer investir no exterior. Seria melhor abrir uma conta no exterior ou investir via BDR? Para ambas as situações, existem variáveis que dependem dessa decisão e podem influenciar no processo, como aspectos tributários e sucessórios por exemplo. Uma outra situação pode ser um investidor que quer ficar posicionado ativamente em dólar, qual o melhor instrumento para isso? Comprar cota de um fundo cambial? Adquirir contratos de dólar futuro via bolsa? Comprar moeda física em casa de câmbio? Ou quem sabe adquirir via Tether (USDT) – criptomoeda considerada stablecoin lastreada em dólar? Talvez pareça “perfumaria” mas um investidor profissional deve conhecer as nuances que cada situação envolve, determinando assim seu nível de sofisticação.

- TAXA DE RETORNO ESPERADA: Para que o investidor atinja os objetivos que ele pré-estabeleceu será necessário entender qual o % de retorno necessário ao longo dos anos.

Vamos dar um exemplo:

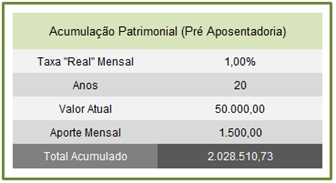

Digamos que João é um investidor. João possui 40 anos e pretende se aposentar em 20 anos com uma renda mensal de R$ 10.000,00. João consegue guardar R$ 1.500,00 todos os meses e possui R$ 50.000,00 para começar a investir. Qual % de retorno João precisa para acumular um montante que lhe gere uma renda mensal de R$ 10.000,00?

(Essa parte é minha preferida: vamos aos cálculos).

“In God We Trust, all others must bring us data.” – Edwards Deming

| VALOR INICIAL | R$ 50.000,00 |

| APORTE MENSAL | R$ 1.500,00 |

| PRAZO (EM MESES) | 240 |

| OBJETIVO DE RENDA/MÊS | R$ 10.000,00 |

| MONTANTE NECESSÁRIO | ? |

| % TAXA NECESSÁRIA | ? |

Vamos assumir algumas premissas:

– Em um primeiro momento, João irá adotar uma estratégia de Ganho de Capital, ou seja, acumulação do montante necessário para atingir seus objetivos;

– Após atingido esse montante, João irá alterar sua estratégia para Geração de Renda, logo irá alocar em ativos pagadores de dividendos, juros, e proventos em geral, que paguem um retorno mínimo de 0,5% a.m.

Fazendo uma conta inversa e considerando que a geração de renda mensal mínima esperada é de 0,5% a.m, logo sabemos que o montante necessário para uma renda mensal de R$ 10.000,00 é de R$ 2.000.000,00 (R$ 2.000.000,00 x 0,50% = R$ 10.000,00), agora precisamos saber qual a taxa necessária para ao longo do tempo conseguirmos acumular esse montante.

Abaixo a demonstração do cálculo (o mesmo pode ser feito tanto em Excel quanto em calculadora financeira HP12C):

Portanto, descobrimos que a taxa necessária no primeiro momento é de 1,00% a.m aproximadamente (ganho real, ou seja, acima da inflação) para que seu objetivo de acumulação seja atingido.

Abaixo o gráfico representando a Construção Patrimonial x Renda:

ESTRATÉGIAS DE GESTÃO

Agora vamos ao que interessa. Acredito que todos devam concordar, 20 anos é muita coisa, nossa vida pode mudar completamente, logo, certamente será necessário que o investidor revise sua estratégia de tempos em tempos e coloque-a nos trilhos para atingimento de seus objetivos.

Primeiro vamos falar de 03 tipos simples de estratégia quanto a postura do investidor:

1 – ATIVA: A estratégia ativa é mais adequada ao investidor que possui mais tempo e conhecimento de mercado, cujo seu objetivo será realizar uma seleção específica de classes de ativos que visam superar os índices de mercado, ou seja, ele buscará ter um retorno melhor através de suas estratégias diferentes.

2 – PASSIVA: É a estratégia que se encaixa melhor para aquele investidor que não detém tanto conhecimento ou até mesmo não tem tempo para gerir seus investimentos, logo ele irá buscar replicar o retorno de mercado alocando em instrumentos indexados a algum índice de referência, como CDI e IBOVESPA por exemplo.

3 – SEMI-ATIVA: combina um pouco dos dois pontos acima. Um exemplo seria montar uma carteira que replique o índice IBOVESPA, porém atribuindo pesos maiores a SETORES ou ATIVOS de sua preferência, não seguindo necessariamente a composição do índice.

ESTRATÉGIAS DE ALOCAÇÃO

Quando se trata de estratégia de alocação, também podemos citar alguns formatos, e é aqui que gostaria de sua máxima atenção:

1 – BUY AND HOLD

Nesse formato, o investidor define uma alocação inicial e a mantém ao longo do tempo, considerando os retornos históricos de cada classe de ativo escolhida e supondo que os rendimentos no futuro tendem a replicar o passado. Por exemplo, se historicamente as ações têm obtido um rendimento de 15% a.a e os títulos de renda fixa 10% a.a, é razoável supor que uma carteira com 50% de cada uma das classes irá trazer um retorno médio de 12,5% a.a no longo prazo. Basicamente o investidor faz sua alocação e não faz mais nada, sendo que isso poderá ser benéfico em mercados de tendência de alta e maléfico em mercados de queda, ou seja, sua linha de retorno é constante.

2 – CONSTANT MIX

A alocação tática pode se mostrar mais dinâmica no curto prazo, visto que permite o investidor realizar alterações em sua carteira baseado em algum momento específico de mercado, uma alta expressiva na taxa de juros, uma notícia de uma fusão entre duas empresas, uma nova lei que permitirá um setor específico crescer acima do esperado, entre outros exemplos. Naturalmente esse formato irá requerer mais tempo e dedicação do investidor.

CONSTANT MIX – COMO FAZER?

De maneira objetiva, a estratégia Constant Mix tem 02 pressupostos:

1 – Comprar ações quando o mercado está em queda

2 – Vender ações quando o mercado está em alta.

É importante dizer que o formato que isso será feito poderá interferir em diversas questões, entre elas o custo de transação, visto que um investidor que movimenta mais sua carteira irá possuir um custo maior do que um investidor que movimenta menos, e ao longo do tempo isso poderá gerar um reflexo no resultado esperado.

De qualquer maneira, existe 02 principais formas para o investidor realizar um rebalanceamento de sua carteira:

- REBALANCEAMENTO DE CALENDÁRIO: a carteira é rebalanceada conforme descrito em sua alocação inicial de forma pré-determinada, seja mensal, trimestral, semestral, anual, etc.

- REBALANCEAMENTO DE PERCENTUAL DA CARTEIRA (PPR): sempre quando uma classe de ativos, setor ou ativo específico extrapola os limites de peso definidos pelo investidor, o mesmo poderá realizar operações com o intuito de colocar em ordem os pesos da carteira, comprando mais o que caiu abaixo do limite e vendendo o que subiu acima do limite.

3 – CPPI (Constant Proportion Portfolio Insurance)

Para um investidor que definiu bem sua política de investimentos e seus objetivos, entenderá o quanto precisará de liquidez ou de ativos livres de risco em sua carteira, ou seja, o valor mínimo (piso) necessário para manter a saúde da carteira em situações de necessidade, onde após superar esse limite ele poderá alocar de tal modo que a proporção de risco tomado, ou seja, ativos de renda variável (ações) poderá trazer o retorno que ele espera para seu portfólio de maneira eficiente. Esse entendimento pode se dar através da seguinte fórmula:

R$ em Ações = m (TA – F), em que:

- m = multiplicador de investimento em ações (proporção)

- TA = total de ativos na carteira

- F = o valor mínimo (piso) que o investidor estabelece para o valor da carteira

- (TA – F) = cushion ou fundos acima do nível mínimo ou piso

Deste modo, sempre haverá um padrão a ser seguido no rebalanceamento da carteira, conforme exemplo abaixo:

Ex: se uma carteira total possui um valor de R$ 100,00 e um piso mínimo de R$ 75,00, juntamente com um multiplicador de investimento igual a 2, o valor direcionado para ações será de R$ 50,00.

R$ em Ações = 2 (100 – 75) = 2 x 25 = 50

Logo, se o mercado cair 10%, a carteira de ações passará a valer R$ 45,00 e o rebalanceamento seguirá a seguinte ordem:

R$ em Ações = 2 (95 – 75) = 2 x 20 = 40.

Neste caso, deverão ser vendidos mais R$ 5,00 em ações visando adequar a estratégia de CPPI.

Em resumo, a estratégia CPPI possui 02 pressupostos:

1 – Vender ações quando o mercado está em baixa

2 – Comprar ações quando o mercado está em alta

EM RESUMO

Cada estratégia irá possuir sua respectiva vantagem, por exemplo, num mercado de tendência (para cima ou para baixo), a estratégia CPPI pode ajustar a exposição da carteira de modo a apresentar um retorno melhor do que a BUY AND HOLD por exemplo, já a Constant Mix por sua vez, pode neutralizar o risco da carteira e sua performance dependerá do andamento do mercado nos pregões seguintes, onde se as cotações vierem a fechar mais próximas de sua abertura, sua performance será melhor, logo se fecharem mais longe de sua abertura sua performance será pior.

Em mercados sem tendências (planos), mas com oscilações, a estratégia Constant Mix apresenta a melhor performance, visto que em toda oscilação a carteira é ajustada aos níveis pré-definidos, comprando mais ações em cenários de queda e vendendo em cenários de alta, seguida pela Buy And Hold e por último a CPPI.

Revisite os tópicos acima e veja o que faz mais sentido para você seguindo seu perfil e objetivos.

A você, desejo sucesso nos investimentos.